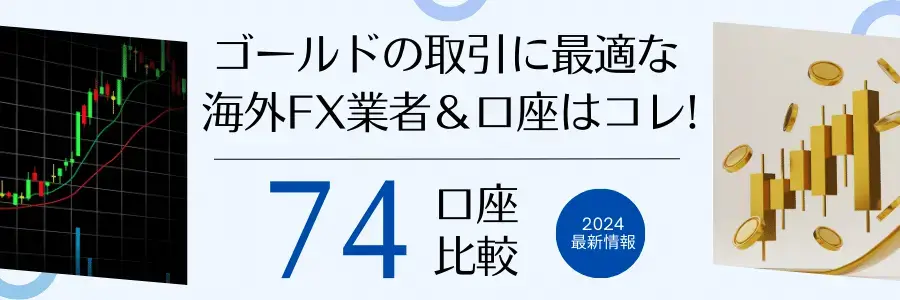

海外FXは危険?その通りです。知識も無いまま海外FX業者を利用すると騙されてしまう可能性があります。

海外FX口座には魅力的なサービスも存在しますが、海外に拠点を置く会社は日本の法律の範囲外となるため、海外FXは投資詐欺に利用される事も多くあります。海外FXを利用するのであれば「騙されない為の知識」を身に着けておきましょう。

本記事では、海外FXの詐欺やトラブルの事例紹介と、海外FXを利用した詐欺師に騙されない為の知識を紹介しています。

海外FXの危険性とトラブル事例

海外FX業者とは、海外に拠点を置く金融庁無登録のオンラインFXブローカーの事です。

日本人が海外FXブローカーのサービスに興味を持ち、口座を開設する事は違法ではありませんが、海外に拠点があるという事は、日本の法律が適用されないリスクがあり、詐欺に利用されやすい側面があります。

海外FXに関係する詐欺被害実態

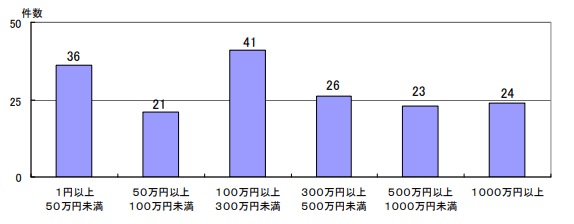

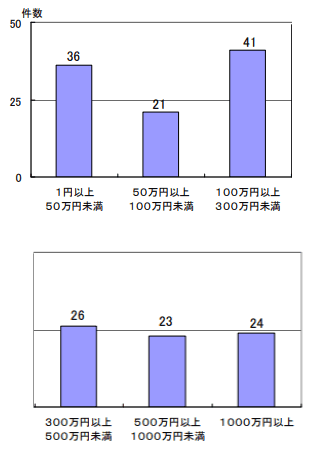

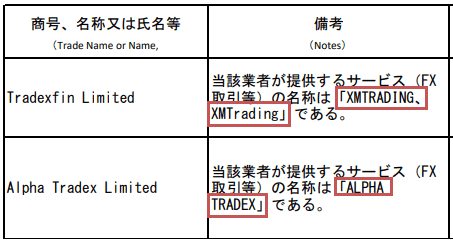

国民生活センターでは海外FXを利用した詐欺被害について統計資料を公表しています。

- 被害額の平均は500万円

国民生活消費者センターによると、海外FX絡みの被害は年々相談件数が増えてきています。

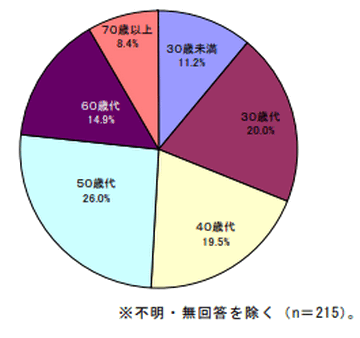

詐欺の平均的な被害額は500万円と、高額の被害が多いのが特徴 - 年代別では30歳代~50歳代が6割

被害者の年代別では、50歳代が56件(26%)と最も多く、次に30歳代が43件(20%)、40歳代が19.5%と続いている - 被害者の6割が男性

被害者の性別は男性が63.7%となっており、投資を積極的に行う男性が狙われやすい - 被害者の半分はサラリーマン

被害者の職業を分類すると、給与生活者が111件で(52.4%)と最も高く、その後に無職、自営業、家事従事者が続いている

海外FXのトラブル内容

海外FXのトラブルには、海外FX業者そのものが悪質な詐欺を行う場合と、海外FX業者が海外の会社である事を利用して仲介人が詐欺を行う場合があります。

- 危険な海外FX業者による詐欺

- 海外FX業者を利用した詐欺

危険な海外FX業者が実在する

海外FXの中には、「取引妨害行為」や、「出金拒否」を繰り返す、詐欺目的に作られる業者が実在します。

これらの詐欺行為は、無登録業者やライセンスの有無を偽装した業者が主に行っています。

- 入金後に出金拒否をする業者

- ライセンス無登録業者に注意

海外FX業者を利用した詐欺の存在

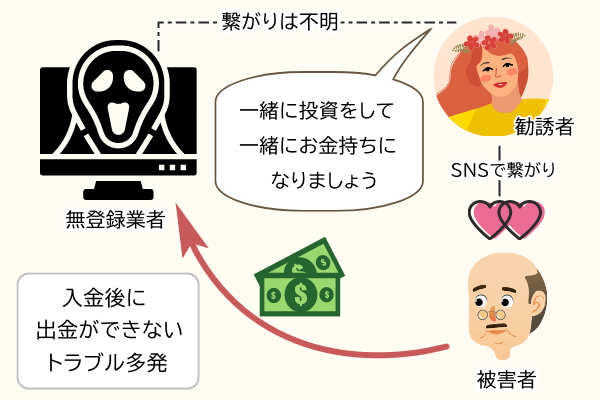

海外FX業者の名前を利用して詐欺を行うグループが存在しています。

先述した危ない海外FX業者とグルになって詐欺を行う場合もあれば、有名な海外FX業者の名前を騙って詐欺を行う場合もあり、年々手口が巧妙になっています。

架空の海外FX口座に入金させる入金詐欺、SNSのフォロワーを集めて行う取引代行詐欺や高額商材の詐欺販売、など多種多様な詐欺事例があります。

被害者は、海外FXに対する知識が薄く、泣き寝入りすることが多い点も詐欺グループがはびこる一因になっています。

- 有名海外FX業者の名前を騙る場合も

- 儲けたい気持ちにつけ入る詐欺

海外FX業者が詐欺を行う事例とチェック方法

海外FX業者が詐欺を行う事例としては、国内の詐欺グループが窓口になり、甘い言葉で海外業者へ入金させて、最終的に出金させないというのが代表的な手口です。

具体的な詐欺事例

![]() ネットで勝率100%とうたったFX自動売買ソフトを見つけ、約3万円で購入。そのソフトで案内された海外業者の口座に100万円を振り込み、FX取引を開始した。

ネットで勝率100%とうたったFX自動売買ソフトを見つけ、約3万円で購入。そのソフトで案内された海外業者の口座に100万円を振り込み、FX取引を開始した。

半年経過した後、100万円が約2倍の2万ドルになったので、口座から出金しようと、海外の業者にメールをすると、「システムの都合で出金できない。詳しいことはソフトメーカーに聞いてほしい」と返信があった。

言われた通りにソフトを購入した国内業者に問い合わせたが、「所有ポジションが完全に決済されないといけない」と返信があった。しかし、そのソフトは自動売買システムなので、自分で決済することができない。何度も所有ポジションを決済する方法を尋ねたが、はぐらかされるばかりだった。取引の申し込み書面は英語なので、内容は理解できなかった。

60歳代 男性 越境消費者センターより

儲かってるのに出金させない手口

何かしらの理由をつけて出金させないようにする、典型的な使ってはいけない業者です。

この海外業者は、おそらく無登録業者であり、ソフト販売者とグルである可能性が高いと思います。入金する前に怪しいと感じていれば、最初の3万円だけで被害は済んでいたはずですが、ソフトを買った手前、海外業者について調べるということをしなかった点が大変悔やまれます。

他にも、「高額入金ボーナス付きで自動売買」「プロが運用、リスクなしで利益100%」などという謳い文句で、同様の手口の被害報告があります。

安全性をチェックするポイント

海外FX業者に入金をする前に、チェックするポイントが3つあります。

- ライセンスの有無

- 運営歴や海外での実績

- 顧客資金の管理法

ライセンスの有無をチェックする

金融商品取扱業者には、顧客に対してライセンスを表示する義務があります。

(※業者サイトのフッターや「私たち(当社)について」、の項目をチェックしてみてください)

ライセンスには、必ず登録番号が付記されています。

実際にそのライセンスが有効であるかどうかを、当該国の金融庁のサイトで検索(ID番号、業者名)をかけて表示内容と同じであることを確認しましょう。

悪質な無登録業者の場合、虚偽のライセンス番号を表記している可能性もあります。

運営会社とライセンス登録会社名が一致しているのかも確認が必要です、実際の運営会社とは別の会社を登録して、ホームページ上に掲載するブローカーも多くあります。

もし、金融ライセンスの有無が確認出来ない場合は、利用を避けましょう。

| 英国 | https://www.fca.org.uk/ |

|---|---|

| キプロス | https://www.cysec.gov.cy/ |

| オーストラリア | https://asic.gov.au/ |

| ケイマン諸島 | https://www.cima.ky/ |

| ベリーズ | https://www.ifsc.gov.bz/ |

| バージン諸島 | https://www.bvifsc.vg/ |

| セントビンセント・グレナディーン | http://svgfsa.com/ |

| セーシェル共和国 | https://www.fsaseychelles.sc/ |

| バヌアツ共和国 | https://www.vfsc.vu/ |

オフショア国の金融ライセンスについて

オフショア国の金融ライセンスは、先進国のライセンスに比べれば信用度が落ちるものとなります、しかし、先進国のティア1ライセンスを保有している業者でも、わざわざオフショアライセンスを取得して運営している現状があります。

「信用度が落ちるのになぜ?」と思いますが、数年前までは、先進国のティア1ライセンスで運営していた会社も、世界的な規制強化を受け、オフショア国での登録に移行しました。

サービスを続けるためにオフショア国のライセンスを利用する業者と、比較的簡単にライセンスが取れるからといった理由でオフショア国で登録する業者がいるのが海外FX業者の実態です。

オフショアライセンスの場合は、それのみだと信用力が高いとは言えないため、会社グループ全体のバックグラウンドを調査し、総合的に信用度を判断しましょう。

運営歴や海外での実績をチェック

ライセンスの有無をチェックできたら、FX業者の運営歴や海外での実績も調べてみると良いでしょう。

運営歴が長い業者であれば詐欺業者である危険性は下がると言えます。

しかし、運営歴を誤魔化している業者もあるので、欧米の評価サイトを巡回してみたり、「業者名、review」と英語で検索してみるだけで海外での実績もわかり、危ない業者を避けることができます。

- 運営歴の長い業者の信頼性は高い

- 海外での評判も調べると確実

顧客資金の管理法をチェック

ライセンス業者は、顧客資金の管理法や補償制度の加入状況を顧客に対して表示することも義務のひとつで、多くの海外FX業者は公式HPで情報を公開しています。

資金の管理方法は主に信託保全・信託口座での分別管理・分別管理の3種類に分けられ、信託保全が最も信頼度の高い管理方法です。

分別管理の場合、徹底されていれば破綻しても問題ありませんが、過去には公式HPでは「分別管理で顧客の資産は安全」と謳っていたにも関わらず、資金不足で大規模な出金遅延が発生するケースもあったので、分別管理は補償がないのと同じと考えた方が良いでしょう。

- 分別管理でも保険に加入していれば信頼度UP

- 顧客資産について言及ない業者は避けた方が無難

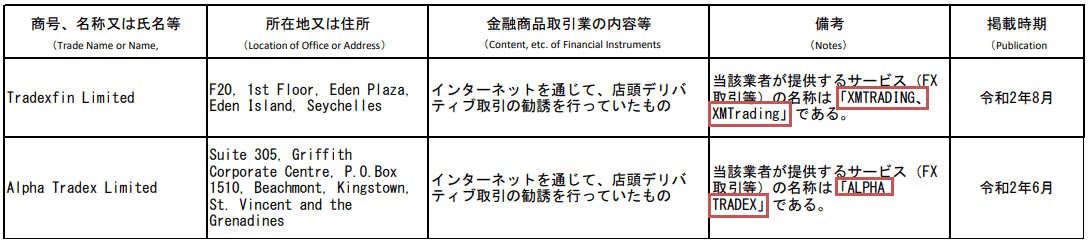

金融庁が公表している警告リスト

こうした事例の多さから日本の金融庁は、“日本で”無登録の海外FX業者のリストを公開しています。

ただ、この資料は優良業者も日本に営業をかけていると警告されているため、掲載されている業者全てが危険というわけではありません。見極めるには自分自身で業者のライセンスや危険性をチェックする知識を付けておくことが必要でしょう。

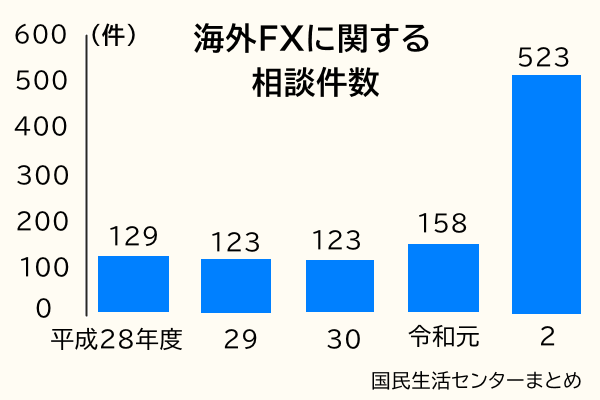

海外FXを利用したSNSでの詐欺事例

近年ではSNSの発展に伴い、SNSで勧誘、詐欺を行う行為が急増しています。

コロナの影響もありSNSが浸透し、会ったことのない人でも容易に信用してしまいお金を預けてしまうような事例も多くあります。

マッチングアプリ投資詐欺

![]() アッチングアプリで知り合った外国人女性から、絶対損しないからと仮想通貨FXを勧められた。「自分も一緒に投資するから、一緒に金持ちになろう」と言われ、日本で仮想通貨を90万円分購入し、彼女の指定した海外業者に送った。さらに、そこで別の草コインに変換したら利益が出た。少額を出金することはできたが、全額はできなかった。その後、さらに多額の投資を求められ、それを断ると外国人女性とは連絡が取れなくなった。そして、海外業者の中にあった私の残りの資産は、既に他の場所に引き出されているようだった。

アッチングアプリで知り合った外国人女性から、絶対損しないからと仮想通貨FXを勧められた。「自分も一緒に投資するから、一緒に金持ちになろう」と言われ、日本で仮想通貨を90万円分購入し、彼女の指定した海外業者に送った。さらに、そこで別の草コインに変換したら利益が出た。少額を出金することはできたが、全額はできなかった。その後、さらに多額の投資を求められ、それを断ると外国人女性とは連絡が取れなくなった。そして、海外業者の中にあった私の残りの資産は、既に他の場所に引き出されているようだった。

20歳代 男性(国民生活センターより)

古典的手法ながら現代でも横行中

別名“ロマンス詐欺”と言われる詐欺手口で、マッチングアプリやSNSで親しくなった後に「美味しい儲け話」があると打ち明けられ、投資に誘われるのが特徴。

データ上では、利益が出ているように見せかけているケースもあり、小額投資を繰り返し行うように指示し、成功体験を積ませて、リスクが低いと思わせたところで、より多く投資をするように誘導する手口もあります。

ロマンス詐欺に関する口コミ

私も最近流行りのロマンス詐欺に遭って、60万程やられました。

軽症で済みましたが、久しぶりに恋愛してる気分になるだっただけに、残念だな。#ロマンス詐欺— Ryo (@ryo11311339) August 28, 2021

2/14初代Frankから「荷物を送ったから運送会社とLINEでやり取りして」と言われて「何か変だな」と思い、Twitterで同じようなツイートをしてる方を見かけてDM相談した時の私も、今私にDM下さる相談者様たちと同じく画像の人にガチ恋していて詐欺なのか半信半疑でした。#ロマンス詐欺 #国際ロマンス詐欺 pic.twitter.com/yllCpjD1Ku

— ??国際ロマンス詐欺と現在進行中 (@Frank_romance) August 23, 2021

ロマンス詐欺にかからないために

ロマンス詐欺は近年、SNSの発展に伴い、かなり増加中です。

簡単に送金できるため、仮想通貨の購入や投資アプリのダウンロードを求められることもあるそうです。

外国人の異性と交流することに慣れていないことで、多少怪しげな話に乗ってしまうということもあるかもしれませんが、この場合も業者のライセンスチェックなどは必要不可欠です。金融取引業者にライセンスが必要なのは世界共通ですので忘れずチェックしましょう。

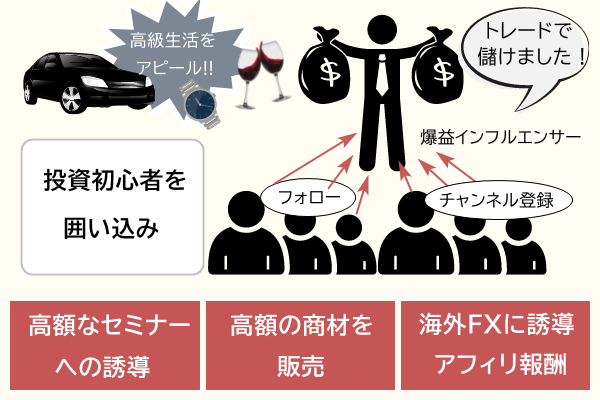

SNSで爆益自慢詐欺

![]() SNS上で、爆益を出してるトレーダーの方がいて、その人がやっているコミュニティに興味本位で入会してみたんです。そしたら、そこでトレーダーの方が実際に使っているEAを販売していました。50万円と高額だったんですけど、「そんな金額は3日で取り返せる」という言葉を信じて購入。

SNS上で、爆益を出してるトレーダーの方がいて、その人がやっているコミュニティに興味本位で入会してみたんです。そしたら、そこでトレーダーの方が実際に使っているEAを販売していました。50万円と高額だったんですけど、「そんな金額は3日で取り返せる」という言葉を信じて購入。

でも、買ったEAは、なぜか上手く動作しないので、不具合について報告すると、「そんなエラーが出てるのは君だけだ」と言われてしまいました。コミュニティの人はみんな爆益報告ばかりしてるし、50万円は取り返したかったですけど、なんかクレーマー扱いされてしまって。取り返す方法はありますか?

30歳代 男性 国民生活センターより

初心者を囲い込んで利益を得る手口

SNSを使い、取引履歴を公開、爆益を自慢してフォロワーを集めて、高額のEA・商材販売や海外FX口座の開設をさせて、利益を得る手口です。

EAや商材が偽物であると証明するのは難しく、また海外FX口座もライセンス業者である場合は、詐欺として事件化しづらい面があります。

爆益詐欺に警鐘を鳴らす口コミ

これ凄いな

MT4等で残高を改ざんして儲かってると爆益をアピール

↓

釣られたカモを海外FXに登録させる

↓

入金したら出金不可能、海外FX業者と詐欺師がグルって事じゃん pic.twitter.com/3TBUUz5Gd1

— オレ的ゲーム速報JIN@FX・株投資部 (@oreteki_douga) April 5, 2021

また変なヤツ出てきた

こんなの詐欺でしかないからな?

いい年した大人がRTしてたら恥ずかしいぞ海外FX口座開設でアフィ主にキックバック有

仮に1000万単位の利益を出すと海外口座は

雑所得扱いで税率55%税制面からもありえない見せ金は銀行員が札勘の練習に使うダミー札

楽天やamazonでも売ってる pic.twitter.com/KC6AWiPcRb— ドミ肉? (@o29dqx) December 7, 2018

SNS爆益自慢詐欺にあわないために

投資初心者を狙った高額セミナー開催などは昔からある手口ですが、SNSに活動場所を移動してきた感があります。

本当に爆益を得ている場合もあると思いますが、MT4の取引履歴を改ざんして、アピールする場合もあることを知っておいてください。

取引履歴の改ざんは簡単ですし、2アカウントで、両建て取引を行えば、一方だけ爆益のアカウントを作ることは容易にできます。

何か物を買わされそうになったり、海外口座を開かされそうになったら、一旦、時間をおいてから判断しても遅くはありません。

相場は逃げませんし、自分で時間をかけて勉強するほうが自分のためになると思います。

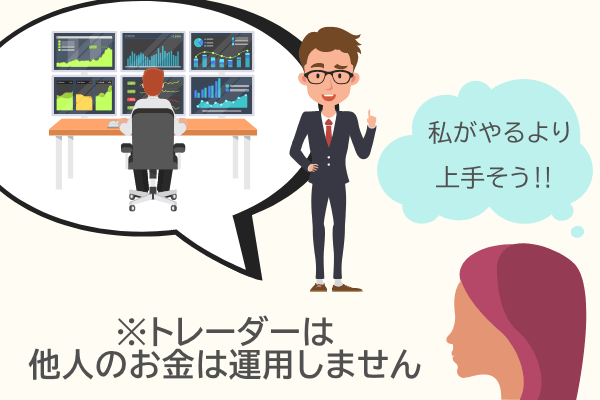

取引代行詐欺

![]() FX詐欺にあったみたいです。

FX詐欺にあったみたいです。

SNSで知り合った外国人女性から誘われてZero refine groupという会社に入金しました。実際の取引はトレードの上手い彼女の従兄がやっているという話で、1ヵ月ぐらいは順調にMT5の中のお金は増えていきました。しかし、先週の取引の時、相場の変動でMT5のお金がマイナスになってしまいました。そして、さらに30万円を請求されています。これは支払わないといけないのでしょうか。

ネットでFX海外業者辛口評価を見ると外国人詐欺グループらしいです。お金を支払わなければならないの教えてください。

60才 yahooファイナンスより

楽してお金を儲けたい気持ちにつけこむ手口

「プロなら自分の口座のお金を増やしてくれるかもしれない」という気持ちに付け込む卑劣な詐欺手口です。

実際に代行を任せた場合、①入金額を持って消える、②取引はするが増えない(むしろ減る)、③投資額が増えてるように見せかけてさらなる入金を求める、など様々なパターンがあります。

取引代行に関する口コミ

やっぱね…。代行は…怖いね…。

長い付き合いがあって、信用出来る人ならいいんだけど、初対面で、高額取引、代行費も高いとなると、詐欺を疑った方が良いのかもね…?

なんか某ジャンルのそういう話ばっかり流れてきて、凄く悲しくなる…。— sawa (@sawa06991224) December 25, 2019

盗み聞き結果

凄いトレーダーがいていつしか知り合いのも預かる様に

海外FX

MT4

裁量と自動売買、半々

月利5%は硬い

月間でマイナスはない

紹介報酬も預ける金額に応じて月利1%から5%貰える

本気出せば月利70%とかいけるけど、安全運用のため月利5%程度に抑えている

→月利5%でも年利60%→詐欺ほぼ確実 https://t.co/nq17I4bZlA— 羊飼いFX (@hitsuzikai) October 23, 2020

取引代行詐欺にあわないために

取引代行詐欺というのは、楽してお金を儲けたい気持ちにつけこむ詐欺です。イメージとしてはヘッジファンドが他人のお金を運用しているのと同じと思うかもしれませんが、彼らは莫大な手数料をとっていますし、少ない元金では運用益の絶対額を伸ばせないので、わざわざ個人の小さなお金を運用してくれたりはしません。

そうした事実をよく考えてみると、少ない手数料で口座のお金を増やしてくれるというのは、詐欺行為でしか辻褄が合わないので、うまい儲け話に簡単に乗るのはやめておきましょう。

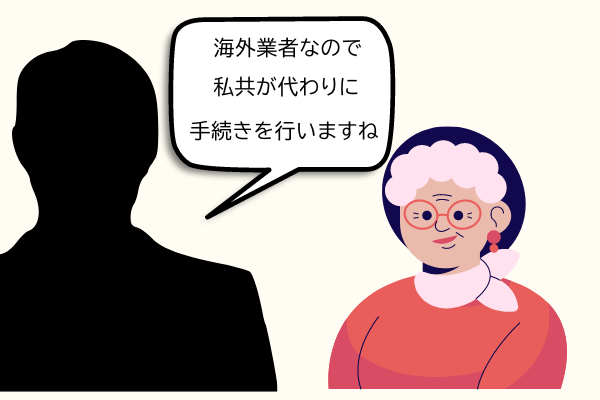

入金代行詐欺

![]() 海外業者XMの口座開設を勧められ、その人にお金を預けたんですが、入り用があるので引き出したいと思っています。

海外業者XMの口座開設を勧められ、その人にお金を預けたんですが、入り用があるので引き出したいと思っています。

しかし、現在その人と連絡がつかず、でもXMにはお金があると思うので、それを引き出すことはできるでしょうか?

50歳 yahooファイナンスより

海外FXについて知識のない層を狙う手口

有名海外FX業者の名前を騙り、高齢者に近づき、言葉巧みに口座開設や入金を代行し、そのままお金を持ち逃げする詐欺です。

「海外業者には直接日本から振り込みできない」などと嘘の情報を伝えて、お金を一旦預かりデモ口座の残高表示を見せて安心させる、最低の犯罪行為です。

入金代行詐欺にあわないために

まず、大前提として、入金した名義人と違う名義人には、どれだけ利益が出ても出金できない事を常識として覚えておかなければいけません。

しかし、入金代行詐欺というのは、そもそも知識のない層を狙って詐欺を行うので、防ぐのが難しい犯罪です。

このページで、知識を深めましょうと書いてもそもそも騙される人は読まないだろうから、大変もどかしい思いがします。

なので、周りに高齢者や騙されやすい人がいる場合は、怪しい人物に安心してお金を預けないように、ちゃんとアドバイスをしてあげましょう。

海外FXで騙されない為の心得4選

ここまで見てきた通り、海外FXを利用して騙してお金を稼ごうとする人が大勢います。

そもそもFX業界は、扱う金額も大きいため投資詐欺業者が狙いやすい市場となっており、国内・海外を問わず、気を付けるべきことが多くあります。

当たり前のことばかりですが、心構えだけでも再確認しましょう。

- 儲かるという言葉に乗らない

- 取引を他人に頼らない

- 口座名義人は必ず本人

- 分別管理を信用しない

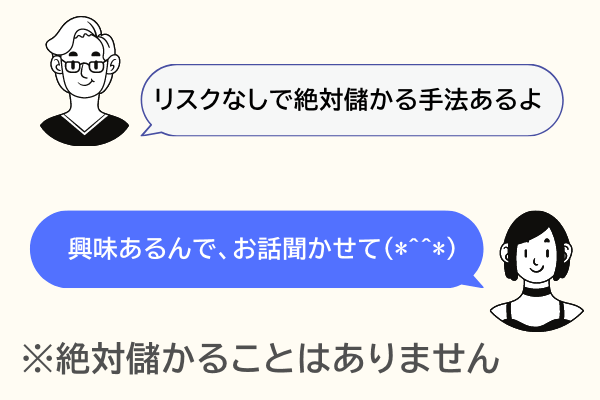

1.儲かるという言葉に乗らない

FX詐欺の決まり文句は「儲かる」です。

話を聞けば、そのロジックに納得するかもしれません。

しかし、そのロジックを信じている自分を疑ってください。絶対儲かるロジックは存在せず、相場の変動は予側がつきません。

その変動の波に乗ることはあっても、「絶対儲かる」という言葉には乗らないでください。

2.取引を他人に頼らない

トレードを人に頼りたくなる気持ちはわかります。トレードが負け続けで心が弱っている時に、誰しも「どこかの上手い人が私の口座のお金を増やしてくれないかな」と妄想します。

普段見ているSNSで、いつも爆益報告ばかりしている人に惹かれてしまうのは、トレーダーの性なのかもしれません。しかし、トレーダーは他人のお金を増やしてくれることはありません。リスクとリターンが割に合わないからです。

詐欺は他人に頼る気持ちに付けこんできますので、十分に注意しましょう。

3.口座名義人は必ず本人、第三者を関わらせない

口座開設代行や口座の名義貸しで報奨金〇万円など、金銭的な誘惑で勧誘する副業募集も存在します、口座名義人には責任があり、名義貸しは法律違反です。

第三者を関わらせる事により、マネーロンダリングの疑いをかけられたり、莫大な所得税の支払い義務が発生したりする危険があります。

4.分別管理を信用しない

海外FX会社の多くは大手銀行の分別管理で顧客資産を管理しているので安全と謡っていますが、その分別管理の監査状態まで公開する業者は少ないと言えます。

FX会社が破綻した場合、本当に預入資産が自分のもとに戻ってくる保証は誰もしてくれません。

証券会社に預けている株式やお金は、銀行よりも安全だと言われますが、それは日本の話です、金融庁に規制されていない海外の証券会社に資産を預けすぎないように自己管理してください。

海外FXの詐欺に関するよくある質問

海外FXの詐欺や危険性について、よくある質問をまとめているので参考にしてください。